Företagsvärdering: Så gör du för att värdera ett företag

Vi erbjuder oberoende företagsvärdering, samt komplett rådgivning genom tvister och transaktioner

Det kan finnas många anledningar att göra en företagsvärdering. Kanske ska du sälja ditt företag, köpa ett eller ta in nya delägare? Ibland uppstår behovet att värdera ett bolag vid skilsmässa och bodelning, eller inför en bouppteckning.

Nyfikenhet kring vad bolaget kan vara värt kan vara skäl nog.

Oavsett vad du har för skäl tror vi att du kommer att ha nytta av informationen i denna introduktion till bolagsvärdering.

Vi jobbar med företagsvärderingar till vardags. Här bjuder vi på vår erfarenhet och ger exempel på hur det går till och vad du bör ha i åtanke.

Vi berättar också vi hur vi genomför en oberoende värdering av ett företag. Vill du att vår företagsvärderare gör jobbet är du välkommen att kontakta oss.

Hur värderar man ett bolag?

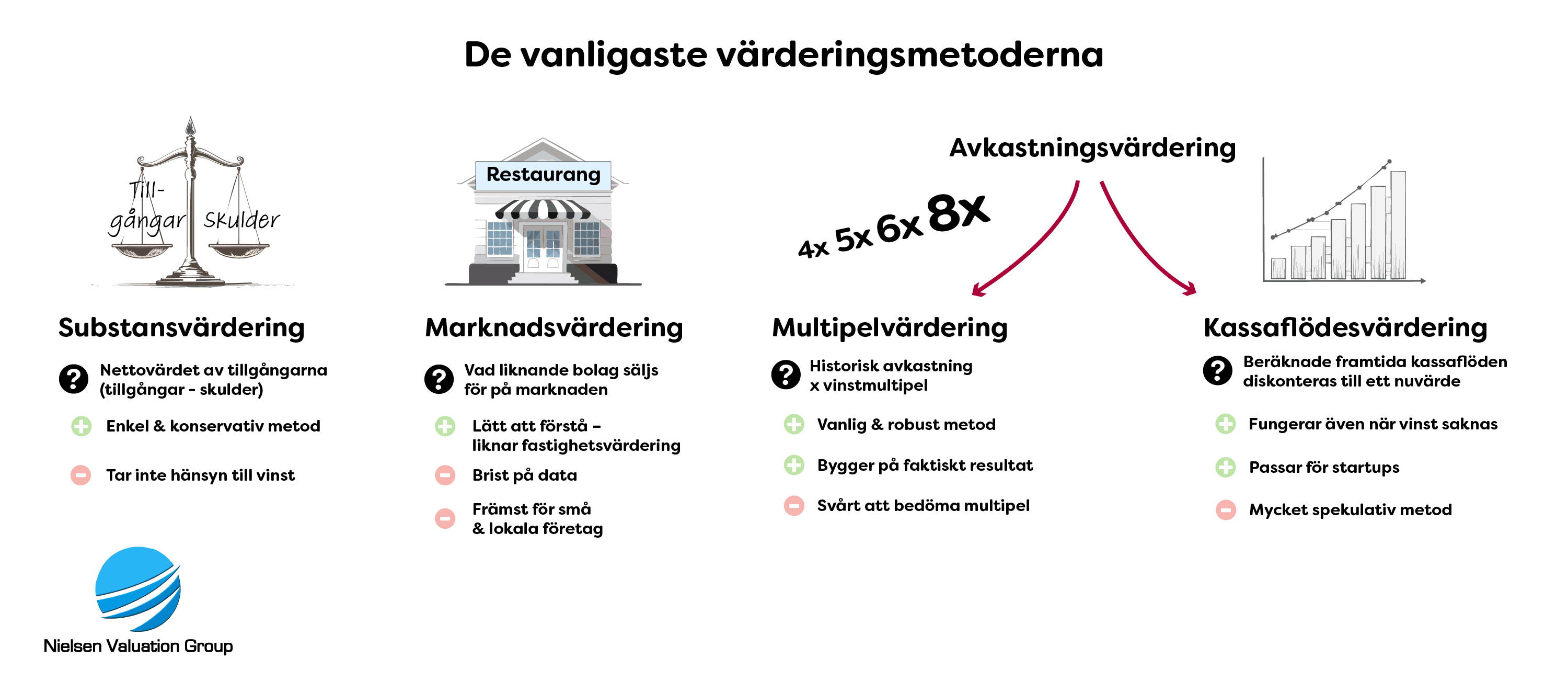

Man kan värdera bolag på flera sätt. De vanligaste metoderna är substansvärdering, avkastningsvärdering, marknadsvärdering och kassaflödesvärdering / DCF-värdering.

Typ av företag och syftet med värderingen avgör val av metod. Uppskattningen av bolagsvärdet kan bland annat baseras på tillgångar, vinst, marknadsvärde eller kassaflöde. Det kan också vara en kombination.

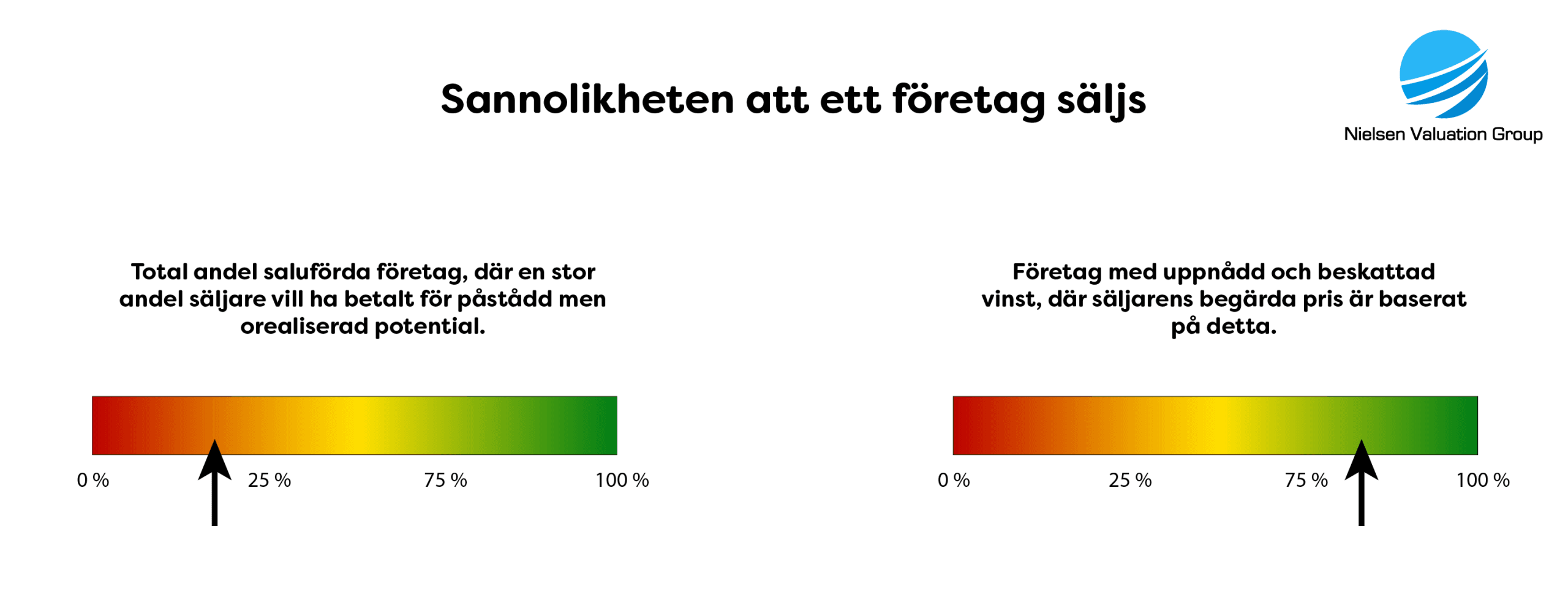

Vi säger ”uppskattning” för alla värderingsmetoder är ett estimat av värdet. Det finns inget ”facit”. Vad bolaget är värt i slutändan är faktiskt vad någon vill betala för det.

Vissa metoder är mer spekulativa än andra. Uppskattningen kan då landa långt ifrån vad företaget faktiskt är värt på marknaden. Vi förespråkar därför ett mer konservativt förhållningssätt vid en utvärdering av ett företag.

Många, även vissa som kallar sig för professionell företagsvärderare, missar ett av de viktigaste momenten i en värdering: att justera räkenskaperna innan uträkningen. Det innebär att normalisera bort missvisande värden i balansräkningen och i resultaträkningarna. Vi ska strax gå igenom hur det går till.

Välj metod för att värdera företaget

Här följer en genomgång av de vanligaste värderingsmetoderna. Följande metoder kommer vi att gå igenom:

- Substansvärdering

- Avkastningsvärdering

- Kassaflödesvärdering

- Multipelvärdering

- Marknadsvärdering

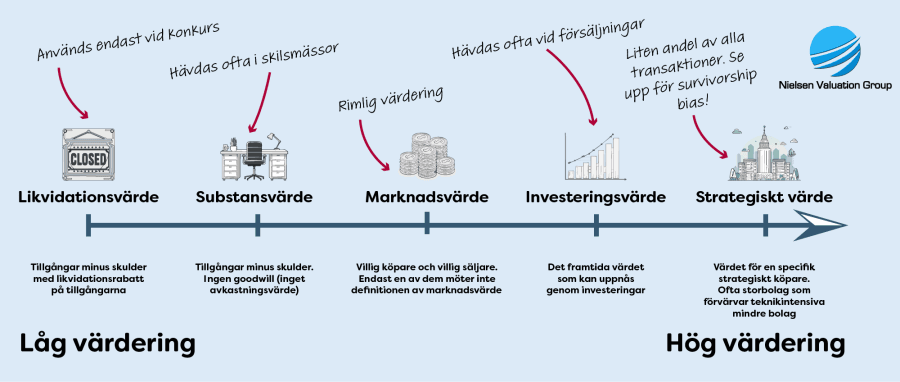

1. Substansvärdering

Substansvärdering är ett relativt enkelt sätt att värdera bolag på. Den grundar sig på företagets substansvärde, i princip tillgångar minus skulder, vilket nära relaterat till eget kapital.

Denna uppgift finns på företagets balansräkning. Därför kan metoden anses vara snabb.

Haken är att det som står på balansräkningen sällan motsvarar faktiskt värde, marknadsvärde. Till exempel skrivs anläggningstillgångar av. Det bokförda värdet på till exempel en maskin kan vara litet eller till och med noll kronor, men på marknaden är den ofta värd betydligt mer än så.

För att en substansvärdering ska bli korrekt behöver du därför normalisera balansräkningen så att tillgångar och i viss mån även skulder reflekterar verkliga priser.

Fördelar och nackdelar med substansvärderingar

(+) Fördelar

- Snabb uträkning

- Enkel bolagsvärdering

- Passar även om företaget går med förlust

- Lämplig metod vid en inkråmsöverlåtelse

(-) Nackdelar

- Det som står på balansräkningen motsvarar sällan verkligt värde – varje viktig tillgång måste värderas för sig

- Tillväxt och potential reflekteras inte i värderingen

- Vinst får ingen betydelse för företagets värde

Likvidationsvärdering – en typ av substansvärdering

Likvidationsvärdering används för att räkna ut ett så kallat slaktvärde på ett företag. Det behövs ibland när en verksamhet ska avvecklas, till exempel i samband med konkurs. Det är en typ av substansvärdering. Skillnaden är att avdrag görs för avvecklingskostnader och sedan dras en betydande rabatt för ”lack of marketability” av på värderingen. Logiken är att ett företag som ska avvecklas inte kan värderas lika högt som motsvarande företag som ska drivas vidare. Förhandlingspositionen är dålig och det påverkar värdet.

2. Avkastningsvärdering

Vill du att historisk vinst eller framtida kassaflöde ska påverka värderingen är det en avkastningsvärdering du ska göra. Det är en metod som ofta används, bland annat vid försäljning av bolag.

Kassaflöde kommer vi till i nästa punkt men låt oss titta på vinsten. Ofta går man tillbaka två till tre år i tiden och applicerar en vinstmultipel på genomsnittlig historisk vinst. Det är alltså en värdering av bolag som bygger på årsvinster.

Ibland är det lämpligt att använda ett viktat värde för vinsten för att exempelvis låta det senaste året väga tyngre än tidigare år.

Vilken multipel som ska användas beror bland annat på bransch, hur stort bolaget är och hur omfattande ägarberoendet är. Många onoterade bolag får en multipel på 3 – 5 gånger vinsten. De allra flesta hamnar i spannet 1 – 10 gånger vinsten.

Fördelar och nackdelar med avkastningsvärderingar

(+) Fördelar

- Robust värderingsmetod som bygger på historisk vinst = är inte allt för spekulativ

- Lämplig metod när verksamheten ska säljas och fortsätta i ny regi

- Passar de flesta bolag

- Potential och immateriella värden kan vägas in via val av multipel

(-) Nackdelar

- Det kan vara svårt att bedöma lämplig vinstmultipel

- Eftersom det resultat som redovisats påverkas av isolerade händelser och är lätt att manipulera är det viktigt att normalisera det innan uträkning

- Tillgångar och skulder tas inte upp i värderingen

3. Kassaflödesvärdering

Kassaflödesvärdering är variant av avkastningsvärdering som utgår från kassaflödet istället för vinsten. Värderingsmetoden kallas även för DCF-värdering (Discounted Cash Flow).

Historiskt kassaflöde används för att bedöma hur stort det framtida kassaflödet kommer att bli. Därefter diskonteras det med en så kallad kalkylränta, som avspeglar avkastningskravet. Här tar man höjd för risk och kapitalkostnad.

Det värde man får fram genom denna uträkning kallas för nuvärde. Med andra ord: Ett värde på företaget utifrån vad beräknade framtida kassaflöden kan tänkas vara värda idag.

Som du nog inser är det en utmaning att bedöma framtida kassaflöden och att avgöra till vilken ränta de ska diskonteras. Det blir lätt spekulativt. Två värderare som använder samma metod kan få två vilt skilda bolagsvärden.

Fördelar och nackdelar med kassaflödesvärderingar

(+) Fördelar

- Kassaflöde anses ibland vara viktigare än vinst i en verksamhet

- Metod som passar för värdering av startups

- Stora hänsyn tas till potentialen i verksamheten

(-) Nackdelar

- Svår uträkning som kräver omfattande kompetens och erfarenhet

- Bidrar ofta till missuppfattningen att en komplicerad formel ger ett mer exakt värde

- Vågade bedömningar gör att metoden blir spekulativ

- Oprecis metod – det kan skilja mycket i värde mellan två olika värderingar

Vinst vs kassaflöde – vad är skillnaden?

Nu har vi gått igenom två typer av avkastningsvärdering. Den ena bygger på vinsten och den andra på kassaflödet. Vad är egentligen skillnaden?

Vinst motsvarar överskottet. Det som är kvar när du tar intäkter minus kostnader under en period, ofta ett räkenskapsår. Termen är redovisningsmässig och visar lönsamheten i en verksamhet.

Kassaflöde visar de pengar som strömmar in och ut ur bolaget. Faktiska inbetalningar och utbetalningar.

Ibland sammanfaller vinst och kassaflöde, men det finns ofta en skillnad. Till exempel påverkar momsinbetalningar kassaflödet positivt men det påverkar inte vinsten. Ett annat exempel är att en anläggningstillgång kan betalas direkt och då påverkas kassaflödet negativt, men resultatet (vinsten) påverkas gradvis under avskrivningsperioden.

Läs vår artikel om kassaflödesvärdering

En metod som bara bör användas i undantagsfall

Vi på Nielsen Företagsvärdering använder kassaflödesvärdering sparsamt och endast när övriga metoder inte är tillräckliga.

Även om metoden ibland används i samband med företagstransaktioner tittar verkliga köpare i första hand på historik. Prognoser används främst när historik saknas.

Tyvärr görs många företagsvärderingar med färdiga formler som bygger på vanskliga prognoser. Det är också vanligt att rådgivare på säljarsidan gör det för att hävda att bolaget har ett högre framtida värde.

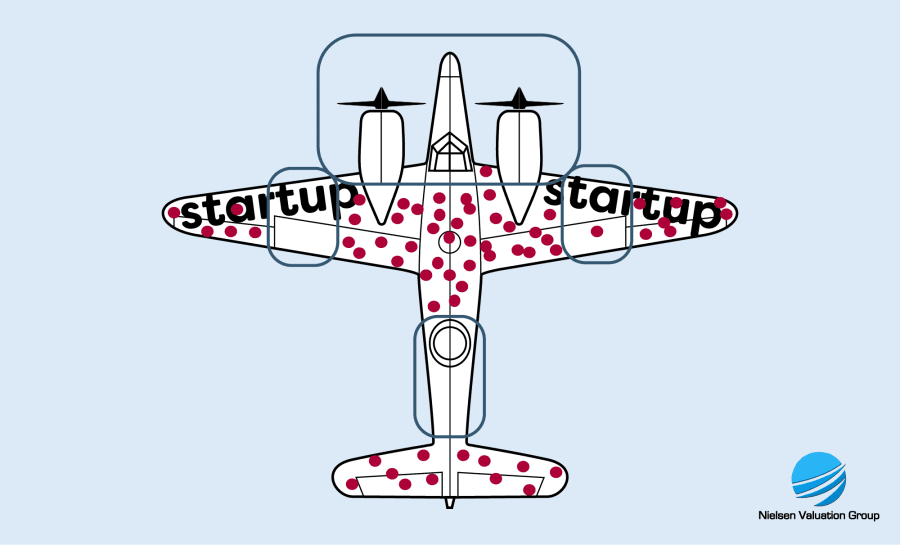

Det finns dock ett undantag och det gäller värdering av startups. Där är även köparna villiga att acceptera att värderingen sker på prognoser istället för resultat.

För startups finns dock ett annat dilemma: Grundarna tittar på andra startups som lyckats och faller därmed i survivorship-bias-fällan. Köparen å andra sidan gör en mer rationell riskkalkyl. Därför kan det pris som en köpare vill betala ofta vara betydligt lägre än vad grundarna hävdar – oavsett vad värderingen säger.

Behöver pansar förstärkas där skotten träffat eller där de inte träffat? Urvalet är baserat på de flygplan som lyckades återvända under andra världskriget. De flygplan som blev träffade i motorerna återvände inte och blev inte del av statistiken. På samma sätt gör många startupgrundare misstaget att övervärdera sitt bolag efter att ha tittat på framgångscase som Spotify, Skype, Meta och Alphabet.

4. Multipelvärdering

Det finns två typer av multipelvärdering inom bolagsvärderingar.

Vid värdering av ett privatägt bolag avser det ibland en avkastningsvärdering där en multipel appliceras på den historiska vinsten.

För börsnoterade företag innebär multipelvärdering ett sätt att jämföra olika aktier utifrån olika nyckeltal med varandra, eller se hur värderingen för en och samma aktie utvecklas över tid.

Metoden kan användas för att identifiera aktier som marknaden undervärderar eller övervärderar, vilket kan indikera köpläge eller säljläge.

Några vanliga multiplar är P/E-tal vilket är priset på aktien i förhållande till vinsten. P/B-talet visar priset i relation till eget kapital, alltså bokfört värde. P/S-tal visar aktiepriset i förhållande till företagets omsättning.

5. Marknadsvärdering

Slutligen har vi marknadsvärdering, som innebär att ett bolags värde fastställs utifrån vad andra liknande företag värderats till i samma område tidigare. Metoden heter egentligen marknadsmetoden men begreppet marknadsvärdering förekommer ofta i allmänt tal. Den kallas även för ortsprismetoden, komparativvärdering och relativvärdering.

Ifall du har en butik, kiosk, frisörsalong, pizzeria eller annan liknande verksamhet som är strikt lokal finns en möjlighet att du kan göra en marknadsvärdering.

Det är en relativt enkel metod. Tyvärr är det sällan som det finns tillräckligt med försäljningsstatistik för att man ska kunna bedöma ett lämpligt pris på bolaget med denna metod. Den bör ofta också kombineras med en avkastningsvärdering.

Fördelar och nackdelar med marknadsvärderingar

(+) Fördelar

- Enkelt sätt att värdera företag

- Lokala firmor har ofta liknande värdering

- Snabb och kostnadseffektiv värderingsmetod

(-) Nackdelar

- Som regel finns inte tillräckligt med data för att värderingen ska bli rätt

- Går inte så bra att använda på lite större, regionala eller riksomfattande bolag

- Passar inte om det finns betydande immateriella värden i verksamheten (men det kan lösas genom att göra en avkastningsvärdering samtidigt)

Butiker, kaféer och andra inrättningar som det finns många sålda objekt av kan gå att värdera med marknadsvärdering.

Så väljer du rätt värderingsmetod

Som du märker finns det många sätt att värdera ett bolag på. Men vilken metod ska man välja egentligen?

Det beror på:

- Varför du behöver göra en företagsvärdering och

- Vad det är för ett bolag (storlek, sektor, tillväxt och så vidare)

Vi har förberett ett antal olika scenarios för att hjälpa dig bedöma hur du ska beräkna värdet på ett företag:

En enkel värdering av bolag

Vill du göra en riktigt enkel värdering av företag för att få ett hum om vad det kan vara värt kan du använda en av följande sätt:

- Substansvärdering: Sök efter posten ”eget kapital” i balansräkningen. Det motsvarar tillgångar minus skulder. Detta är ett sätt att värdera ett bolag enkelt och snabbt utifrån nettotillgångarna.

- Avkastningsvärdering: Ta den genomsnittliga vinsten för de senaste 2-3 åren och multiplicera den med 3 och 5. Då får du ett intervall för vad företaget möjligen kan vara värt.

- Marknadsvärdering: Undersök vad liknande företag sålts för i närheten. Om verksamheten, inklusive omsättning och lönsamhet kan antas vara snarlik ger det en indikation på troligt marknadsvärde.

Tänk dock på att en sådan enkel bolagsvärdering i bästa fall ger en indikation på ett ungefärligt värde. I värsta fall blir det helt fel.

För att göra en korrekt bedömning behöver du normalisera balansräkning och resultaträkningar och ta hänsyn till andra omständigheter som kan påverka värdet.

Fortsätt läsa så berättar vi hur man gör en korrekt värdering!

En metod som fungerar i de flesta fall

I de allra flesta lägen är det lämpligt att använda en sammanvägning av substansvärdering av tillgångarna och avkastningsvärdering baserat på vinst.

Värdet blir rimligt och välbalanserat, med hänsyn till tillgångar, skulder och lönsamhet. Denna approach passar bland annat vid tvistemål, domstolsärenden, bodelning och företagstransaktioner.

Det är detta tillvägagångssätt vi på Nielsen Företagsvärdering använder när det är möjligt.

Det finns ingen vinst i bolaget (än)

Ifall företaget inte går med vinst än eller om den historiska vinsten är klen eller kraftigt pendlande passar inte en avkastningsvärdering.

Här har du tre alternativ:

- Är det en liten lokal verksamhet (en butik, kiosk, bar, frisörsalong eller dylikt) kan en marknadsvärdering Du tittar då på vad andra liknande företag sålts för.

- En substansvärdering passar i de flesta fall. Det innebär att ta fram nettovärdet av tillgångarna efter att skulderna dragits av. Omsättning och vinst spelar ingen roll här.

- En kassaflödesvärdering av framtida kassaflöden kan fungera om det är ett starkt växande företag inom en nisch som är eftertraktad. Vissa startups hamnar i denna kategori.

Du ska värdera en startup

De flesta startups går inte med vinst när de ska värderas. Eller så är vinsten blygsam i förhållande till den ”potential” som grundarna anser finns.

Det finns nästan alltid en stor diskrepans mellan det värde som grundarna hävdar och de pengar en investerarare faktiskt är villig att betala.

Ett sätt att värdera det unga företaget på är genom att göra en kassaflödesvärdering. Då gör det inget att det saknas vinst och risken kan dessutom vägas in i värderingen.

Du bör dock göra en konservativ uppskattning av de framtida kassaflödena. ”Önskekalkyler” är inte ovanliga bland grundare.

Likaså bör diskonteringsräntan reflektera den verkliga risken, något som grundare tenderar att underskatta.

Bolagsvärdering vid en inkråmsaffär

Är det en inkråmsöverlåtelse ska endast ”innehållet”, inkråmet, säljas. Egendom byter ägare men inte bolagsnamn, organisationsnummer, juridiska, ekonomiska och affärsmässiga åtaganden.

I så fall ska endast tillgångarna värderas och detta sker då till marknadspris.

Det är en enskild firma som ska värderas

Det går att värdera en enskild näringsverksamhet, trots att det inte är en juridisk person.

Ofta värderas tillgångarna minus skulderna genom en substansvärdering.

Det går även att värdera enskilda firmor utifrån vinst eller kassaflöde, men det hör till ovanligheterna. Gör man det måste en kraftig nyckelpersonsrabatt tillämpas. De flesta enskilda firmor är helt beroende av den enda ägaren.

Tänk på att en enskild näringsverksamhet inte kan överlåtas. Däremot kan både materiella och immateriella tillgångar säljas.

Bolaget ska avvecklas

Ska företaget inte drivas vidare behöver det så kallade slaktvärdet räknas ut. Det görs genom en likvidationsvärdering. Det innebär en substansvärdering minus avvecklingskostnaderna och med en rejäl rabatt på värdet eftersom verksamheten inte ska drivas vidare.

Olika metoder ger olika värderingar. Val av metod och hur metoden sedan appliceras beror mycket på hur värderingen ska användas.

Vi kan illustrera detta med en värderingsskala för att visa hur situationen och de inblandades perspektiv kan påverka:

En säljare har givetvis alltid ett intresse av en hög värdering. En företagsmäklare med provision på försäljningen likaså. Men läggs ribban för högt kommer sannolikt ingen köpare att nappa.

Vi brukar tala om två olika värden – marknadsvärde vs investeringsvärde.

Marknadsvärde är det nuvarande och dagsaktuella marknadsvärdet där en villig köpare och en villig säljare möts. Båda krävs för att definitionen av marknadsvärde ska uppnås. Endast en av dem möter inte definitionen. Du hittar marknadsvärde i mitten i grafen ovan.

Marknadsvärde hittar man ofta genom en relativt konservativ beräkning, ofta en kombination av substansvärdering och avkastningsvärdering.

Många säljare däremot hävdar potential – att priset borde vara högre för att företaget kan bli värt si och så mycket, bara man gör vissa investeringar. Detta kallas för investeringsvärdet.

För att reflektera potentialen och få en hög värdering trots att vinsten är liten eller kanske inte ens finns, kan en kassaflödesvärdering / DCF-värdering användas. Det kan dock hända att en säljare hävdar ett ännu högre investeringsvärde än så.

Att känna till skillnaden mellan marknadsvärde och investeringsvärde är viktigt för att förstå varför köpare och säljare ibland inte lyckas komma överens om ett rimligt pris på bolaget.

Så här kan detta förhållande illustreras:

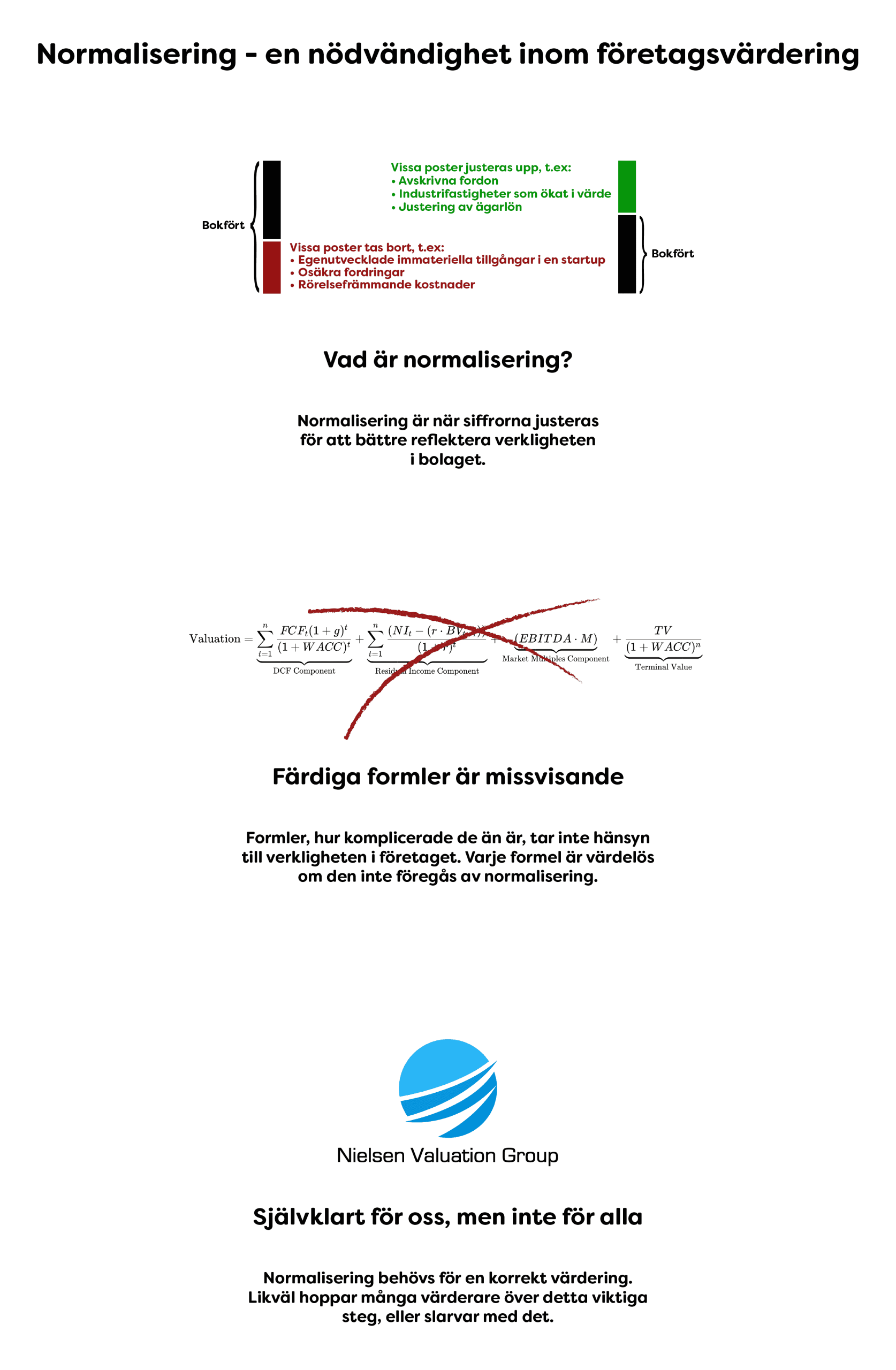

Viktigt – du måste (nästan) alltid normalisera räkenskaperna!

I samband med de flesta värderingar måste räkenskaperna normaliseras innan uträkningen görs.

Den enkla delen av en företagsvärdering är att göra själva uträkningen enligt en formel.

Den svåra biten består i att bedöma det verkliga värdet på tillgångar och skulder (vid substansvärdering) och intäkter och utgifter (vid avkastningsvärdering).

Balansräkning respektive resultaträkningar måste justeras för att det ska bli rätt.

Det kan låta lite abstrakt så låt oss ge ett par exempel:

Exempel 1: Så kan normalisering gå till vid substansvärdering

Man kan tycka att en substansvärdering är lätt. Det är ju bara att leta upp eget kapital i balansräkningen, eller hur?

Men då missar man det faktum att bokfört värde inte alltid är samma sak som faktiskt värde. Marknadsvärde.

Så här kan det se ut i verkligheten:

Ett tryckeri har en transferpress som köptes in för tre år sedan. Den kostade då 12000 kronor. Beräknad livslängd var fem år och det var därför den period som valdes som avskrivning i bokföringen.

Nu ska företaget värderas genom en substansvärdering och pressen ska tas med i beräkningen. Det bokförda värdet är nu, efter tre år, 4800 kronor.

Företagsvärderaren som anlitats kollar dock upp marknadsvärdet för den typen av transferpressar med samma ålder. Priset visar sig vara omkring 8000 kronor.

Därför är det 8000 kronor, inte 4800 som det står i bokföringen, som ska tas upp i bolagsvärderingen.

Exempel 2: Så kan normalisering fungera vid avkastningsvärdering

En storägare i ett IT-bolag som utvecklar datorspel har bestämt att avyttra sina aktier och har därför beställt en företagsvärdering.

En värderare bedömer att den fina och stabila vinshistoriken gör att en avkastningsvärdering som baseras på historisk vinst blir en lämplig metod att använda.

I samband med att resultaträkningarna gås igenom upptäcks att företaget gjorde en anmärkningsvärt stor vinst förra året. Vid närmare kontroll visar det sig att det avyttrat samtliga servrar i serverhallen efter att ha gått över till att använda molntjänster med månadsvis betalning.

Intäkterna från försäljningen av datorutrustning tillhör inte företagets ordinarie intäkter och ska därför normaliseras bort när bolaget ska värderas.

Vinsthistoriken såg fortfarande bra ut efter att detta gjorts, men det blev en något lägre värdering än vad storägaren hade räknat med.

7 vanliga fel när du ska värdera ett bolag

- Du väljer fel metod: Du kanske värderar ett företag med oregelbunden eller liten vinst och väljer enbart avkastningsvärdering som metod. Eller så kanske du värderar ett starkt växande tillväxtbolag eller servicebolag baserat på tillgångarna enbart. Det blir fel i bägge fallen.

- Du undviker att normalisera: Du räknar på vad ”som står på pappret” och tar inte hänsyn till verkligt marknadsvärde av tillgångarna. Använder du avkastningsmetoden undersöker du inte om vinsten är rimlig, om den verkligen kommer från kärnverksamheten. Fel värden in ger fel bolagsvärde ut.

- Du viktar inte vinsten: Säg att du ska värdera ett företag utifrån de senaste tre årens vinst. För tre år sedan var vinsten 5 miljoner. För två år sedan var den 1 miljon och förra året var den noll. Viktar du inte vinsten så att det senaste året får större vikt i uträkningen blir det beräknade värdet på företag för högt.

- Du tar dig inte tid att förstå verksamheten: Bakom räkenskaperna finns alltid ett levande företag med människor, idéer och verkliga händelser. Siffor kan manipuleras så glöm inte att ta en titt på verkligheten också.

- Du använder en kalkylator online: Gör du det eller använder en automatiserad värdering får du alltid fel värde eftersom ingångsvärdena nästan alltid måste normaliseras.

- Du tror att värdet är hugget i sten: Två värderare kan göra två vitt skilda bedömningar. Vad bolaget faktiskt är värt är vad någon kan tänka sig att betala för det. Därför tjänar du inget på att göra en överoptimistisk värdering. Försök göra en rimlig bedömning istället.

- Du vänder dig till en företagsmäklare: Det kan passa när du ska sälja ett mindre och lokalt företag men sällan i övriga fall. De tenderar att övervärdera bolaget för att få högre provision vilket gör att det blir svårt att sälja.

Var försiktig med prognoser – exempel från verkligheten

Som du kanske märker är vi på Nielsen Företagsvärdering försiktiga med att dra för stora växlar på framtidsprognoser och uppskattningar. Vi har en balanserad syn där målet är att räkna ut ett rimligt värde på det bolag som ska värderas – inte räkna fram en drömsiffra.

Det råder tyvärr ingen brist på exempel där värderare spekulerar lite väl mycket.

För att förtydliga: Vi använder också prognoser ibland, när det behövs. Men när man grundar en värdering på förhoppningar blir det fel.

Vi har ett intressant exempel från verkligheten på hur illa det kan gå när man gör så:

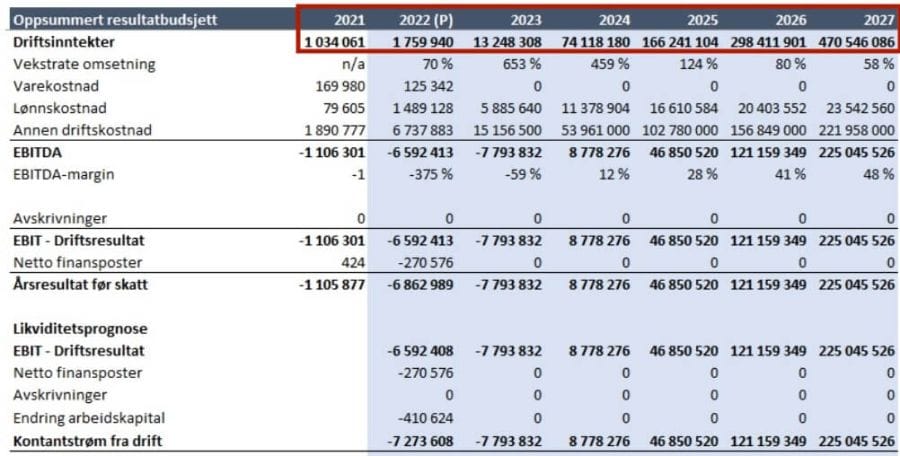

Exempel på hur en överoptimistisk prognos kan ge ett felaktigt bolagsvärde

För några år sedan var det ett norskt tjänsteföretag som planerade att expandera utomlands. Därför avsåg man att ta in 7 miljoner norska kronor via en nyemission.

Man anlitade en bolagsvärderare som gjorde en DCF-värdering för att sedan beräkna ett värde på företaget. 40 miljoner norska kronor var det beräknade värdet.

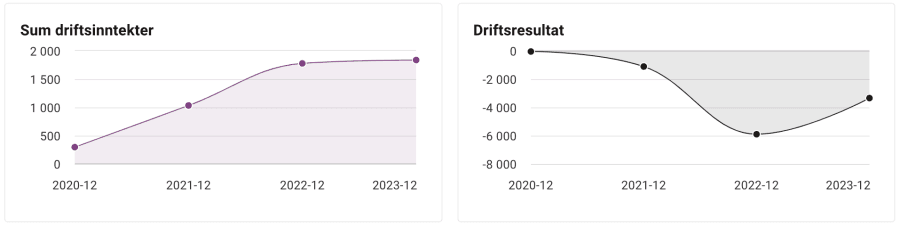

Enligt prognosen förväntades omsättningen bli 1,8 miljoner kronor 2022. Nästa år skulle den bli fina 13 miljoner och år tre 74 miljoner. Så förväntades det fortsätta fram till 2027 då omsättningen antogs bli 470 miljoner kronor. Otroligt!

Vi har inte hela facit än, men vi kan se vad som hände de första två åren. Det första året var omsättningen enligt prognos, men redan år två blev den helt fel. Istället för 13 miljoner i omsättning landade den på 1,8 miljoner, cirka sju gånger så lite som det värderaren räknat med.

Så här såg prognosen ut år för år:

Följande grafer visar hur det blev i praktiken:

Det vi kan lära oss av detta exempel är att en överdriven prognos kan ge ett helt felaktigt värde på bolaget. En värdering på 40 miljoner var många gånger mer än vad vi på Nielsen Företagsvärdering hade bedömt att bolaget var värt ifall vi tagit oss an uppgiften.

Hade vi gjort denna värdering hade vi inte tagit företagets fantasiprognoser som underlag. Vem som helst kan stoppa in siffror i en formel. Vi hade granskat verksamheten på djupet och ställt oss frågan – är det rimligt att detta bolag kommer att tjäna 13 miljoner om ett par år och 74 miljoner året därpå?

I denna typ av situationer kan det löna sig att göra en företagsbesiktning för att få fram ett mer detaljerat underlag inför värderingen.

När gör man en företagsvärdering?

Det kan bli aktuellt med en bolagsvärdering i många olika sammanhang – i samband med företagsekonomiska händelser såväl som civilrättsliga.

Anledningar att göra en värdering kopplade till företaget:

- Du vill sälja ditt bolag och behöver veta vad det är värt så att du har en bättre förhandlingsposition.

- Ni ska ta in delägare i företaget och vill veta vad som är ett rimligt pris per aktie.

- Förbereda för nyemission eller investeringar.

- Du planerar att lägga ett bud på ett företag och vill veta vilket pris som är rimligt.

- Två företag ska eventuellt gå ihop genom en bolagsfusion och det behövs underlag till förhandlingarna.

- Inför ett generationsskifte i familjeföretag.

- Vid försäkringsärenden.

- Vid strategisk analys och planering, för att jämföra den egna verksamheten med konkurrenter.

Civilrättsliga skäl att göra en värdering:

- Bodelning vid skilsmässa eller dödsfall.

- Inför bouppteckning och arvskifte när den avlidne hade onoterade aktier.

- När du skriver testamente och ett familjeföretag ingår i arvet.

- Inför taxeringsärenden, deklaration och skatteplanering.

- Domstolsärenden.

Därför behövs en oberoende bolagsvärdering

Det är en missuppfattning att en värdering är absolut, att den kan räknas ut med en matematisk formel som alltid är exakt. Däremot kan den vara objektiv och opartisk.

När man ska värdera ett bolag behöver man alltid göra uppskattningar och antaganden.

Först måste en lämplig metod väljas. Därefter behöver de uppgifter som tas med i beräkningen vägas noga så att uträkningen baseras på rätt grunder.

Därför är det viktigt att anlita en värderare som dels har den erfarenhet som krävs för att fatta rätt beslut, undvika fallgropar och hitta felaktigheter, och som dels är helt oberoende.

Se till att den person som ska värdera företaget inte har något egenintresse att undervärdera eller övervärdera bolaget. Är personen i fråga verkligen helt opartisk?

Hur mycket ett bolag är värt kan skilja sig kraftigt beroende på vem man väljer som företagsvärderare och hur den personen väljer att gå till väga.

Vi talar inte om några hundra tusen kronor i skillnad utan potentiellt om miljontals, tiotals eller hundratals miljoner kronor i skillnad, beroende på storlek på företaget.

Exempel på hur det kan gå om du anlitar fel person för värderingen

Du funderar på att sälja ditt bolag och börjar därför leta efter en bolagsvärderare.

Först hittar du en företagsvärdering online som du betalar 6995 kronor för. Det var billigt tänker du men efter en stund kommer mailet och därmed besvikelsen. Företaget är värt 3 miljoner kronor enligt beräkningen.

Missnöjd bestämmer du dig för att leta vidare. Du hittar en glad och trevlig företagsmäklare som intygar att ett företag av den kalibern är värd minst 25 miljoner kronor. Mycket bättre!

Du kommer överens med företagsmäklaren om att han ska få försöka hitta en köpare. Tiden går och snart har det gått ett helt år utan att du fått kontakt med några skarpa intressenter.

Var bolaget verkligen värt 25 miljoner?

Lite uppgiven bestämmer du dig ändå för att anlita en oberoende bolagsvärderare som gör en djuplodande analys av verksamheten. Du blir även intervjuad. Det känns seriöst.

Det beräknade värdet är 12 miljoner kronor. Knappt hälften av vad den partiske företagsmäklaren bedömde (bolagsförmedlare får provision på försäljning), men ändå fyra gånger mer än den billiga men ytliga onlinevärderingen.

Värderaren har dessutom bra kontakter inom affärsvärlden och hjälper dig i rätt riktning för att hitta en köpare. En dryg månad senare skriver du ett LOI med en potentiell köpare som är intresserad att betala alldeles strax under det värde som värderaren bedömt var rimligt. Du är nöjd!

Vad avgör värdet på ett bolag?

Ett företags syfte är att tjäna pengar och gå med vinst. Det är av central betydelse. Men det finns fler saker som kan påverka ett företags värde. Och företag som ännu inte går med vinst kan också vara värda något.

Här är några av de viktigaste aspekterna. Du kan även se det som en checklista över saker som du kan förbättra för att höja värdet på ditt bolag.

- Lönsamhet: Vinst, gärna stabil över tid.

- Tillväxt: Omsättning och vinsttillväxt.

- Ägaroberoende: Ska du sälja ett företag vill köparen inte att företaget är alltför beroende av vissa nyckelpersoner.

- Kassaflöde: Ett starkt kassaflöde är positivt.

- Immateriella värden: Patent, varumärke, forskning och utveckling med mera kan öka företagets värde.

- Skalbarhet: Går det att skala upp verksamheten om man investerar mer i den?

- Städade räkenskaper: Noggrann bokföring och redovisning som man kan hitta i och lita på sänder rätt signaler.

- Kartlagda processer: Dokumentation över hur saker och ting fungerar i företaget.

- Vallgrav: Är det svårt för konkurrenter att ta marknadsandelar? Gäller främst större bolag.

- Marknad: Finns det en marknad för bolagets tjänster eller produkter? Är trenden positiv eller negativ?

Ju större och mer komplext ett företag är desto fler av dessa aspekter blir relevanta att väga in. Ska till exempel ett litet industriföretag med tjugo miljoner i omsättning värderas kommer sällan vallgrav och marknadstrend att ha någon betydelse för analysen.

Priset måste spegla verkligheten

Vissa menar att köpare bör betala extra för framtida tillväxt, men sådana påståenden bygger ofta på förhoppningar snarare än fakta. Det är skillnad på vad som är möjligt och vad som faktiskt finns. Att försöka sälja ett företag med påståenden om att det kan bli något annat i framtiden kan jämföras att sälja en flotte som en yacht, det är missvisande. Priset ska spegla vad som faktiskt överlåts i dag, inte en hypotetisk framtid.

Värdera utifrån nuvarande skick

Företag ska värderas efter vad vad det faktiskt är vid tillfället för värdering eller överlåtelse. Det finns sällan anledning att prissätta en ny båt som en gammal uttjänt båt, bara för att den nya båten är på väg dit. Spekulationer uppåt beror ofta på att företaget ska säljas, och spekulationer nedåt beror ofta på att värderingen sker i samband en skilsmässa.

Förstå risken i företaget som ska värderas

I grund och botten handlar sund företagsvärdering om att förstå företaget som ska värderas. Vilken typ av bolag det är, vad det gör, hur stabil intjäningen är och inte minst – hur stor risken är.

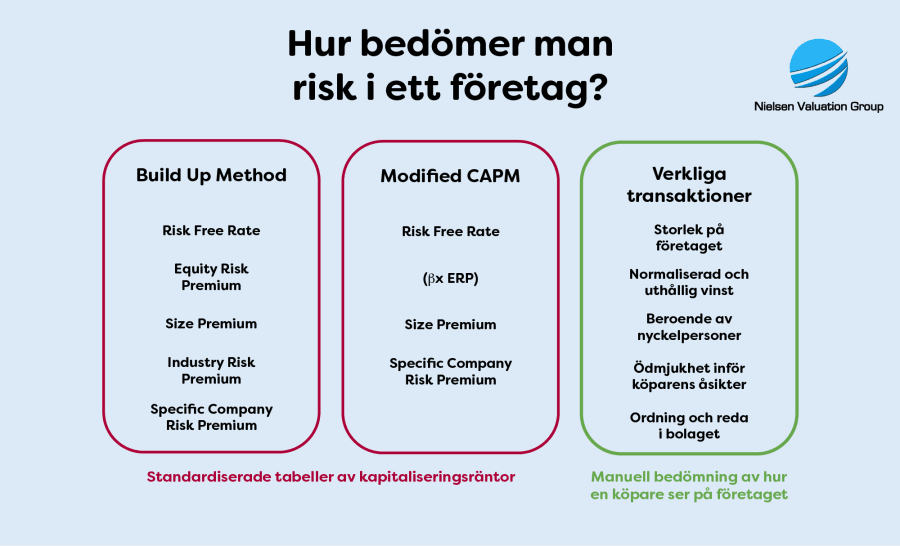

Det finns amerikanska prejudikat som förbjuder användandet av förbestämda formler och standardiserade tabeller av kapitaliseringsräntor. I Sverige finns det (flera) prejudikat som hävdar att företagsvärderingar ska motsvara verkliga transaktioner och verkliga köpare.

Denna graf sammanfattar hur man gör en korrekt riskbedömning enligt oss:

Vi på Nielsen Valuation Group gör alltid en manuell bedömning för att kunna leverera en välavvägd bolagsvärdering som tar hänsyn till verkligheten. Vi utvärderar situationen i varje företag som ska värderas innan vi beräknar värdet.

Värdera ett företag med Nielsen Företagsvärdering

Förhoppningsvis får du nytta av denna guide i bolagsvärdering. Vår avsikt var att visa på aspekter som företagsvärderare sällan pratar om öppet på nätet men som vi vet är avgörande för att en värdering ska bli korrekt.

Vår erfarenhet är dock att de allra flesta situationer kräver en oberoende företagsvärderare. Man kan värdera själv för att bilda sig en grov uppfattning, kanske för att stilla nyfikenheten.

Men ska värderingen fungera som underlag i förhandlingar, när du ska sälja eller köpa ett företag, eller i samband med ett domstolsärende, ja då måste den vara opartisk och välbalanserad. Utförd av en expert med erfarenhet.

Vi är helt oberoende

När du anlitar Nielsen Företagsvärdering AB för att värdera ett aktiebolag kan du förlita dig på att vi är helt oberoende. Till skillnad från företagsmäklare förmedlar vi inga företag. Vi tar exempelvis ingen provision på en försäljning.

Vi saknar helt enkelt incitament att lägga värderingen högre eller lägre än vad vi genuint anser är korrekt. Därför kan du lita på att den bedömning vi gör är gjord efter bästa förmåga och med det enda syftet att ge dig en så precis värdering som möjligt.

Vi är stolta över att ha en tydlig antikorruptionspolicy vilket bidrar med ökad trygghet och legitimitet till våra värderingar.

Att värdera ett företag är ett hantverk

Vissa konkurrenter har satt i system att automatisera eller halvautomatisera värderingsprocessen. Det spar tid och gör att fler företagsvärderingar kan levereras under samma tid och att priset kan sättas lägre.

Enligt oss är det bortkastade pengar för dig att betala för en sådan värdering. Visst använder vi också dator, men vi genomför hela processen från början till slut för hand. Det är en människa som bedömer varje aspekt, samlar in material, granskar siffrorna och applicerar erfarenhet, förnuft och best practicies på uträkningen.

Vissa av våra konkurrenter ”sminkar” istället rapporten med en stor mängd mer eller mindre irrelevant marknads- och sektorinformation för att få den att se matig ut. Det saknar dock betydelse för själva värderingen.

När du använder dig av vår bolagsvärdering gör vi en noggrann granskning av företaget i fråga. Vi arbetar bortom det som står på balansräkningen och i resultaträkningar. Givetvis normaliserar vi alla räkenskaper innan vi gör själva beräkningen.

Ett hantverk helt enkelt.

Vår värdering tål granskning

Vi har många viktiga referenser. Fråga oss gärna om fler om det är någon särskild nisch du är intresserad av.

Bland referenserna finns flertalet rättsfall där våra bolagsvärderingar vunnit domstolens tycke. Vi kan även visa på exempel där den värdering som vi gjort föredragits av domstolen framför den bedömning som några av de större (och dyrare) revisionsbyråerna levererat.

Värdera ett bolag idag!

Kontakta oss nu för att beställa en oberoende företagsvärdering. Vi värderar aktiebolag i hela landet. Dock värderar vi inte enskilda firmor och startups. Skicka din intresseförfrågan så återkommer vi inom kort med en offert.

Vanliga frågor om värdering av företag

Hur lång tid tar värderingen?

I normala fall kan vi leverera din företagsvärdering inom 5 till 15 dagar.

Vilka bolagsformer kan ni värdera?

Vi tar oss an alla typer av värderingsuppdrag förutom av startups och enskilda firmor.

Är det möjligt att använda värderingen i domstol?

Ja! Berätta för oss vad syftet med värderingen är i samband med att du begär en offert så utformar vi en bolagsvärdering som är anpassad efter ändamålet. Vi kan även göra utlåtande på plats i domstolen.

Går det att använda er värdering av bolag vid bodelning?

Ja. Våra företagsvärderingar används bland annat vid bodelning i samband med äktenskapsskillnad och vid arvskifte.

Kan ni värdera företag i utlandet?

Ja vi har möjlighet att leverera opartiska värderingar i de övriga nordiska länderna och i USA.

Hur skiljer sig era värderingar från exempelvis UC företagsvärdering?

UC (Upplysningscentralen) erbjuder så kallade online värderingar. Det är ett billigt alternativ som fungerar hyfsat om ingen normalisering krävs och när det inte förekommit några unika händelser i bolaget att ta hänsyn till.

Vår erfarenhet är dock att man i de flesta fall behöver normalisera räkenskaperna och granska bolaget närmare för att värderingen ska bli korrekt. Det arbete vi utför kan liknas vid ett hantverk där vi tar oss an varje case och identifierar avvikelser för att kunna leverera en välbalanserad bolagsvärdering.

Hur värderar man ett bolag vid försäljning?

Vid försäljning är det bra att värdera företaget med en metod som ger ett realistiskt pris. Ofta innebär det en kombination av en avkastningsvärdering på historisk vinst och en substansvärdering för att hitta nettovärdet av tillgångarna. Du tjänar inget på att värdera bolaget efter en önskeprognos eftersom det i det närmaste kan bli omöjligt att sälja det då.

Vad ska man tänka på vid värdering av aktiebolag?

Förutom att välja en lämplig metod bör du tänka på att normalisera räkenskaperna innan uträkning. Det innebär att normalisera bort exempelvis intäkter eller kostnader som inte är representativa för den ordinarie verksamheten.

Dessutom kan faktorer som ägarberoende, tillväxt och risk vägas in.

Hur räknar man ut värdet på ett företag?

Du kan räkna ut värdet genom att applicera en vinstmultipel på historisk vinst (avkastningsvärdering) eller genom att räkna ut nättovärdet av tillgångarna (substansvärdering).

En tredje metod är att värdera kassaflödet.

Vissa företags värde kan beräknas genom att jämföra med liknande lokala transaktioner.

Inte sällan kan en kombination av metoder ge ett mer representativt värde.

Vad är företaget värt?

Vad företaget är värt beror på en lång rad faktorer. Ofta är den historiska vinsten central i bedömningen, men även tillgångar och skulder bör som regel utvärderas.

I slutändan är det vad köpare och säljare kan komma överens om för pris som avgör vad bolaget är värt.

Kan man värdera bolag utifrån dess omsättning?

Ja, det går att värdera ett bolag utifrån hur mycket det omsätter. Men det är en ganska så ovanlig metod, i varje fall för onoterade aktier.

Vanligast och mest rättvisande är att utgå från historisk vinst. Saknas vinst kan antingen tillgångarna värderas eller så kan man värdera kassaflödet.

Däremot är det ganska vanligt att värdera omsättningen i börsnoterade bolag genom det så kallade P/S-talet.

Christoffer Nielsen

Erfaren expert inom företagsvärdering, företagstransaktioner och tvister

[email protected]

0763043437

Funderar du på ett billigare alternativ eller till och med göra värderingen själv?

Inget stoppar dig, men...

Du riskerar att förlora i domstol, om värderingen inte är vattentät.

Du riskerar att aldrig lösa konflikten, vilket kan skada relationen med din motpart.

Du riskerar att bli förd bakom ljuset när du köper in eller ut dig från ditt delägarskap.

Berätta för oss hur vi kan hjälpa dig

Fyll gärna i så mycket information som möjligt.