Värderingsmetoder

En översikt av vanliga värderingsprinciper för företag

Värderingsmetoder och dess underkategorier

Värderingsmetod: Substansvärdering

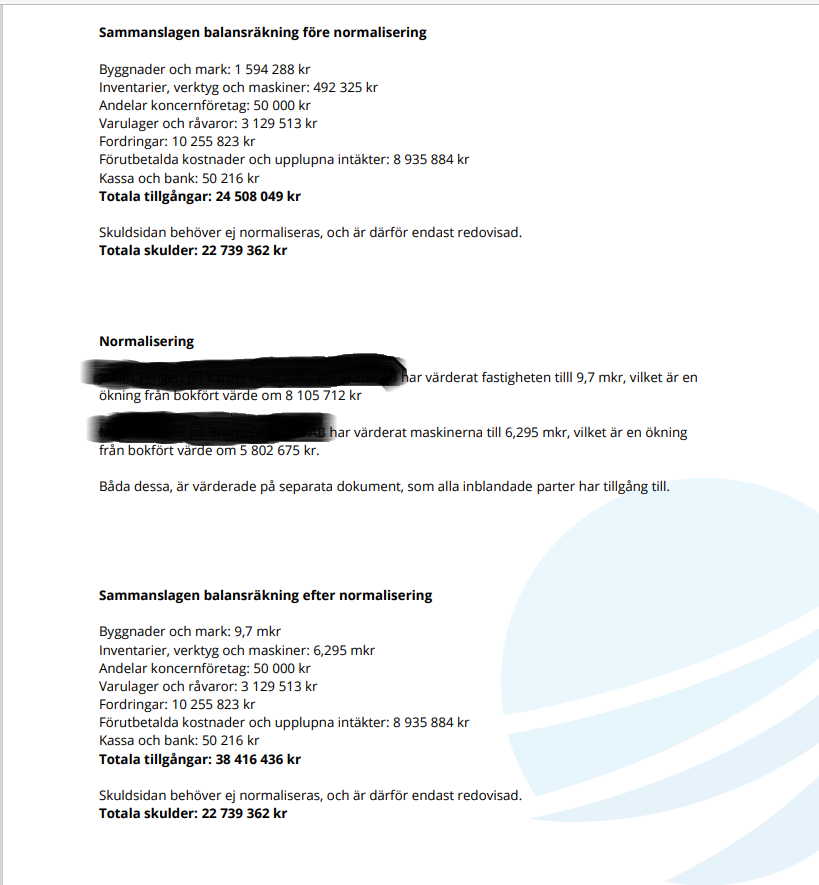

Simplifierat så är en substansvärdering, lika med värdet på företagets normaliserade tillgångar minus företags normaliserade skulder. Anläggningstillgångar så som maskiner, skrivs ofta av i högre takt än vad de minskar i marknadsvärde. Detta är ett bra exempel på hur en normalisering av en balansräkning går till.

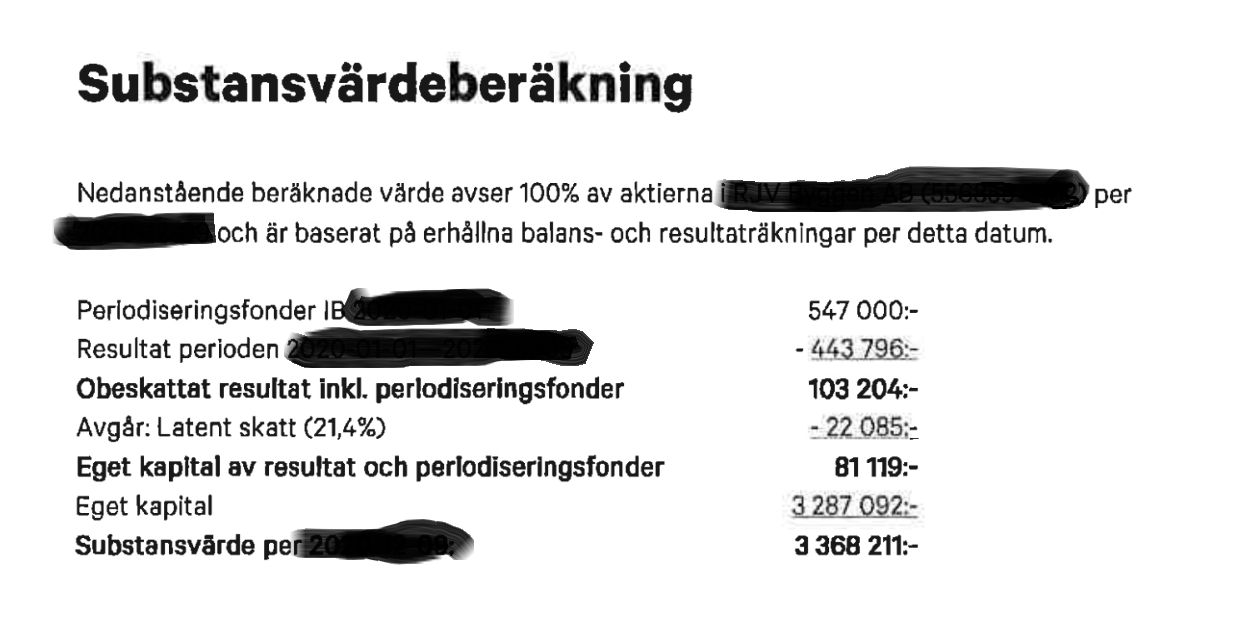

Vad tycker du om nedan exempel på en substansvärdering? Kom ihåg att en sådan motsvarar ett företags normaliserade tillgångar minus företagets normaliserade skulder. Kan du enkelt utläsa och förstå vad tillgångarna, skulderna och normaliseringarna är i nedan exempel?

Substansvärderingsmetoden har i grunden en relativt simpel kalkyl. Det komplicerade komponenten är normaliseringen. Nedan följer ett exempel från Nielsen Valuation Group där det blev stor skillnad mellan bokfört och normaliserat värde (substansvärde). I detta fallet är värdet på en industrifastighet och en maskinpark normaliserat med hjälp av externa värderingsmän.

Underkategori: Likvidationsavräkning

Likvidationsavräkning är en underkategori till substansvärderingar. Simplifierat så kan skillnaden beskrivas som att det hunnit bli allmänt känt att företaget är i nödsituation och behöver sälja av alla tillgångar, t.ex. vid en inledd konkurs. En annan term som vanligen används i sammanhanget är; discount for lack of marketability. . Likvidationsavräkning får användas inom principen av ”fair market value” men inte inom principen av ”fair value”.

Förklarat på simpel svenska, så skillnaden beskrivas som att man skickar iväg alla tillgångar på auktion, så som KVD eller Klaravik istället för att sälja dem på ett traditionellt sätt. Även Kronofogden har sin egen auktionsplats online.

Värderingsmetod: Avkastningsvärdering

Avkastningsvärdering är en av de vanligaste metoderna inom bolagsvärdering. Det är främst tre saker man bör ta hänsyn till.

1, Normalisering av resultaträkningarna från de senaste åren. Den vanligaste normaliseringen som görs är av lönen. Det är vanligt att företagare arbetar mycket mer än en vanlig anställd och tar ut mindre lön, men det är samtidigt vanligt med motsatsen, dvs att vissa företagare inte arbetar alls, men tar ut lön ändå. Det ska normaliseras för. En värdering av hög kvalitet ska innehålla flera värderingsmetoder, som jämnar ut skillnaderna som annars uppstår. Om tillgångar normaliseras i substansvärderingen så kan avskrivningarna även behöva normaliseras i en avkastningsvärdering, eftersom det hänger ihop.

2, Viktningen mellan olika räkenskapsår. Vilket år skall anses vara representativt i värderingen och varför? Ofta sprids det ut på flera olika år, med olika tyngd.

3, Val av multipel:

* Enmansföretag, brukar ha multipel mellan 1 och 3.

* Företag som är i storleken över enmansföretag, men under storleken där private equity blir aktuellt, brukar använda sig av multipel 3, vilket bör anses som en standard i sammanhanget. Om tillgångar räknas med så är multipeln vanligen i spannet mellan 3-5.

* När man kommer upp i nivån där man är aktuell för private equity, så kan multipeln inte ovanligen vara 4-7, men det kan givetvis variera. Vilken omsättning och vinst som krävs för att bli aktuell för private equity-bolag skiljer sig såklart, mellan olika branscher och olika private equity-bolag.

Underkategori: DCF, Discounted Cash Flow

Discounted Cash Flow, eller som den heter på svenska: diskonterade kassaflödesmetoden: Det är en underkategori till avkastningsvärderingsmetoden. Simplifierat så fokuserar DCF på en kalkylränta, och beräknar avkastning mot tid. En central aspekt inom DCF är att pengar idag är värt mer än pengar imorgon. Vid analys enligt denna värderingsmetod, blir ofta vinnarna de branscher och företag med mindre uppbundet kapital i förhållande till företagets resultat. Precis som ”huvudkategorin” avkastningsvärderingsmetoden så är denna metoden vanlig bland investerare och riskkapitalister. Branscher som binder upp mycket kapital bedöms inte som attraktiva enligt den diskonterade kassaflödesmetoden. Denna värderingsmodell för företag bör inte användas på mindre verksamheter. Däremot när det gäller värdering av främst start-ups,så är denna värderingsmetod mer lämplig.

Värderingsmetod: Marknadsvärdering

Marknadsvärderingsmetoden är vanlig när företaget endast äger fastigheter, eller när företaget som värderas är i en bransch där det sker många företagsöverlåtelser, och där det på ett tillförlitligt sätt går att titta på vad liknande företag sålts för, och därmed värdera företaget. Marknadsvärderingsmetoden lämpar sig inte för situationer där det inte sker frekventa överlåtelser på lokal nivå inom branschen. Dess användbarhet är begränsad till ett fåtal branscher.

Nielsen Valuation Group anser att man bara kan använda data / information om andra transaktioner om denna datan är tillförlitlig och komplett. I verkligenhet uppstår ofta situationer där man har begränsad information om andra transaktioner, och detta är lite av en vattendelare inom branschen, huruvida denna informationen kan användas eller ej.

Kombination av värderingmetoderna

Vid värdering enligt avkastningsmetoden så sätter man vinsten i fokus, vilket givetvis är relevant. Här frånser man dock vilka materiella värden som ingår, vilket är att anse som en svaghet. Något med ett materiellt värde är alltid relativt lätt att sälja, medan immateriella tillgångar främst bygger på en förhoppning om framtida vinst.

Ett företag med mycket tillgångar kan få en icke attraktiv vinstmultipel, vilket under omständigheterna skulle misrepresentera värdet. Något med ett materiellt värde är generellt sett lättare att omsätta, medan immateriella värden främst bygger på en förhoppning om framtida avkastning.

Vid värdering enligt substansvärderingsmetoden eller likvidationsvärderingsmetoden så tar man inte hänsyn till verksamheten eller dess vinst. Risken med detta är att värderingen ofta blir lägre än övriga metoder.

Vid värdering enligt marknadsvärderingsmetoden, så riskerar värderingen att inte bli objektiv då den inte tar hänsyn till varken tillgångar eller vinst. Marknadsvärderingsmetoden är möjligen den bästa värderingsmetoden att använda om komplett information om liknande företagstransaktioner finns öppet tillgängligt.

Vi hävdar att en värdering behöver alla perspektiven från de ovan nämnda värderingsmetoderna och att en företagsvärdering utan det, inte är komplett.

Alla värderingsprinciper har målet att nå företagets värde vid en överlåtelse. Skillnaden är vilket perspektiv som används för att analysera värdet på företaget.

Vi kombinerar olika metoder för värdering av bolag för att balansera ut skillnaderna och leverera en bolagsvärdering som är så pålitlig och exakt som möjligt. En kvalificerad företagsvärdering måste väga in flertalet perspektiv, för att kunna utföra en helhetsbedömning av företaget.

Definition av marknadsvärde

Undermotiverad säljare: En säljare som vill ha betalt för påstådd men orealiserad potential. Säljer man potential till en välinformerad köpare så får man betalt i potential, alltså earn-out eller tilläggsköpeskilling. Detta betyder alltså att kapital inte satsas, (tech-startups är undantag).

Övermotiverad säljare: Många företagsförsäljningar sker inte av affärsmässiga skäl, utan av personliga skäl för ägaren.

Undermotiverad köpare: Denna sortens köpare vill ofta minimera satsat kapital, genom återinvesteringskrav i köparens bolag, eller earn-out och/eller andra liknande upplägg.

Strategisk köpare: Strategiskt värde och investeringsvärde är hämtade från engelskans ”strategic value & investment value”. Båda dessa definitioner är högre än marknadsvärdet, och de används mer eller mindre synonymt, även om strategiskt värde egentligen syftar på värdet för en strategisk köpare, och investeringsvärde egentligen syftar på värdelyftet som bolaget kan få igenom investeringar. Definitionen av marknadsvärde får alltså inte inkludera skalfördelarna hos en strategisk köpare eller fördelarna av investeringar som kan göras i bolaget. I så fall blir definitionen inte längre marknadsvärde, utan istället strategiskt värde alternativt investeringsvärde.

I Sverige är värderingsbegreppen något underutvecklade. Örjan Teleman hävdar bl.a. att

”Rättspraxis ger inte någon närmare vägledning för hur företag ska värderas”

Market value, fair value och fair market value, saknar distinktion när de översätts till svenska.

Fair value kommer vi inte gå in djupare på i denna värderingen, eftersom ingen motsvarighet finns i Sverige. När fair value används i svensk kontext, så är det främst en felskrivning, när man egentligen syftar på fair market value. Fair value är vanligast i Kalifornien.

Market value är en bred och generell definition av marknadsvärde, som används bl.a. för fastigheter, samt de flesta andra applikationer förutom företagsvärdering.

Fair market value är i princip samma sak, fast med en skillnad, vilket är att ”säljbarheten” tas upp i värderingen, och detta justeras för genom discount for lack of marketability (DLOM).

Den mest accepterade definitionen av marknadsvärde (fair market value) kommer från ett prejudikat från det amerikanska skatteverket, Revenue Ruling 59-60:

”Define fair market value, in effect, as the price at which the property would change hands between a willing buyer and a willing seller when the former is not under any compulsion to buy and the latter is not under any compulsion to sell, both parties having reasonable knowledge of relevant facts. Court decisions frequently state in addition that the hypothetical buyer and seller are assumed to be able, as well as willing, to trade and to be well informed”

“Prior earnings records usually are the most reliable guide as to the future expectancy”

Det är inte helt lätt för gemene man att välja bland alla värderingsprinciper, än mindre att tillämpa metoderna i praktiken.

Behöver du göra en värdering är du välkommen att kontakta oss på Nielsen Valuation Group. Vi har lång erfarenhet av att värdera företag. När du anlitar oss får du en välbalanserad värdering med korrekt val av metod och normalisering av räkenskaperna – skräddarsytt efter ändamålet.

Artikelförfattare

Christoffer Nielsen

Oberoende expert inom företagsvärdering, M&A & Due Diligence

[email protected]

Böcker av författaren

Funderar du på ett billigare alternativ eller till och med göra värderingen själv?

Inget stoppar dig, men...

Du riskerar att förlora i domstol, om värderingen inte är vattentät.

Du riskerar att aldrig lösa konflikten, vilket kan skada relationen med din motpart.

Du riskerar att bli förd bakom ljuset när du köper in eller ut dig från ditt delägarskap.

Berätta för oss hur vi kan hjälpa dig

Fyll gärna i så mycket information som möjligt.